Vorsorge – auch intern ein wichtiges Thema

, 4 Minuten

Regelmässige Schulungen zu verschiedenen Themen halten unsere Mitarbeitenden am Puls der Zeit. Auch in der Vorsorge gilt es, sich rechtzeitig der Wichtigkeit bewusst zu werden und entsprechend zu handeln. Philipp Baggenstos, Berater Finanzplanung, und Philip Luthiger, Berater Güter- und Erbrecht, haben in Lunch-Learnings über 70 interessierten Mitarbeitenden Vorsorgetipps gegeben. Auf was müssen auch Sie achten?

Vorsorgetipps für jede Lebenssituation – Ein fiktives Beispiel in der Grobübersicht

Junge Berufsfrau – welche Absicherungen sollte sie treffen?

Steckbrief:

- Mitarbeitende ZugerKB

- 28 Jahre alt

- Ledig, in Partnerschaft

- Mietwohnung

- Kleines Vermögen

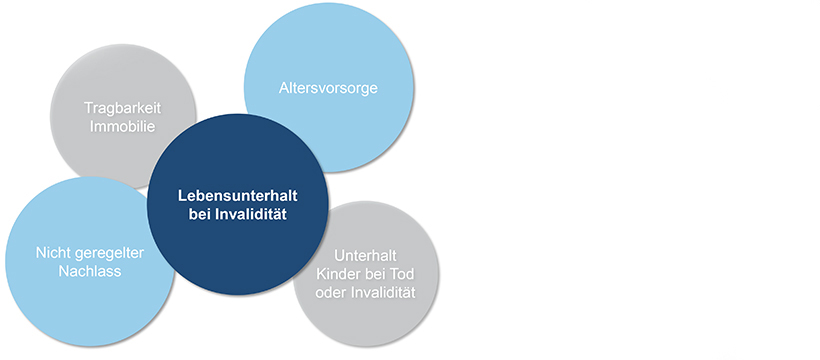

Wo liegen die Risiken?

Wie kann die junge Frau sich absichern?

Gewisse Risiken sind in der vorliegenden Lebenssituation noch nicht relevant. Beispielweise «Unterhalt der Kinder bei Tod oder Invalidität» und «Tragbarkeit der Immobilie im Alter». Für die junge Frau ist die «Invalidität» das zu beachtende Risiko mit dem langfristig höchsten finanziellen Schadenspotenzial. «Altersvorsorge» und «Nachlassregelung» sind noch nicht prioritär, sollten aber dennoch näher betrachtet werden.

Auch die rechtliche Absicherung spielt eine grosse Rolle. Wie kann sie hier vorsorgen?

Vorsorgeauftrag und Patientenverfügung: Regelung der Vertretung im Falle der Urteilsunfähigkeit und von lebenserhaltenden Massnahmen. Testament oder Erbvertrag: Einsetzung des Lebenspartners als Erbe mit der maximal verfügbaren Erbquote. Pensionskasse und 3. Säule: Anmeldung des Lebenspartners als begünstigte Person.

Welche drei Tipps für die Vorsorge gebt ihr Mitarbeitenden bzw. Kunden mit auf den Weg?

Beide: «1. Die Alters- und Risikovorsorge möglichst früh angehen. 2. Sich in jedem Lebensabschnitt von einem Vorsorgeexperten beraten lassen. Alleine ist es schwierig, die relevanten Vorsorgelücken zu erkennen und den Überblick zu behalten. 3. Die individuellen Empfehlungen zur Deckung von Vorsorgelücken unmittelbar umsetzen und nicht auf morgen verschieben.» Die Schulungen sind intern sehr gut angekommen. Auch wenn diese neu digital durchgeführt wurden. Philipp und Philip geben Auskunft, warum bei der ZugerKB auch Mitarbeitende wie Kunden behandelt und Schulungen angeboten werden.

Vorsorgeschulung: Warum schult ihr Mitarbeitende?

Philipp: «Wir stehen unseren Kunden mit Rat und Tat zur Seite. Die Vorsorgetipps aus der Praxis möchten wir auch unseren Kolleginnen und Kollegen, die nicht in der Beratung tätig sind, weitergeben. Denn bei der Zuger Kantonalbank betrachten wir auch die eigenen Mitarbeitenden als geschätzte Kunden sowie als Botschafterinnen und Botschafter im Bereich unserer Vorsorgedienstleistungen. In unserer Schulung haben wir aufgezeigt, was es in verschiedenen Lebenssituationen – von jung bis alt – zu beachten gilt.»

Wie war für euch die Umstellung, die Schulung digital durchzuführen?

Philipp: «Die Veranstaltung war ursprünglich als Lunch-Veranstaltung vor Ort in einem Seminarraum geplant. Aufgrund der wichtigen COVID-Schutzmassnahmen haben wir dies so aber nicht durchgeführt. Die digitalen Tools zur Durchführung der Veranstaltung waren bereits vorhanden – somit war die Durchführung sichergestellt. Die Herausforderung bei einer grossen Teilnehmerzahl in einem digitalen Vortrag ist die Interaktion zwischen Referenten und Gästen. Insbesondere das sonst natürliche und sekundenschnelle Wahrnehmen von Signalen, wie beispielsweise einen fragenden Gesichtsausdruck, Gestik und Mimik der Vortragenden oder ein Handzeichen für eine Zwischenfrage, fehlen beim Röhrenblick in den Computer. Die Umstellung spielte für uns aber keine Rolle, und die erste Veranstaltung ist geglückt.»

Könnt ihr euch vorstellen, in Zukunft auch Kunden digital zu beraten?

Philip: «Selbstverständlich. Die Bank passt ihr Beratungsangebot den Kundenbedürfnissen laufend an. Natürlich ist es bei solchen fachlichen Themengebieten eine Herausforderung, sie in digitaler Form zu präsentieren, aber die möglichen Kanäle werden immer besser. Wichtig ist, dass sich unsere Kunden der Auswirkungen entsprechender Handlungen respektive Unterlassungen im Bereich der eigenen Vorsorge bewusst sind. Eine persönliche Beratung von Angesicht zu Angesicht wird dabei von unseren Kunden, aber auch von uns Beraterinnen und Beratern immer noch sehr geschätzt.»

«Eine Vorsorgeanalyse für die Risiken Invalidität und Todesfall sowie eine Finanzplanung zum optimalen Aufbau der Altersvorsorge sind wichtige Elemente der ganzheitlichen Beratung bei der Zuger Kantonalbank.»

Philipp Baggenstos

Berater Finanzplanung

«Jede Person ist einzigartig und hat individuelle Bedürfnisse zum Thema Vorsorge. Auch unangenehme Themen wie der Todesfall oder die Urteilsunfähigkeit sind anzugehen.»

Philip Luthiger

Berater Güter- und Erbrecht